・超富裕層の考える老後のお金の使い方の例

・終末期の満足度を得るためのお金との向き合い方

資産10億円も持っている超富裕層とはどんな人々でしょうか。

普通の仕事をしていてもそんな大金はまず手にできないですし、そもそも周りにそんな人いないですよね?

超富裕層といっても見た目は本当に普通の人です

こんにちは、終活ライフケアプランナーのこんゆ編集長です。

筆者は仕事柄、割と資産を10億円以上持っている方とお話する機会が結構あります。

彼らは、色々な経緯を経て巨額の富を築いたわけですが、話をしていると面白い気づきもあります。

それは終末期におけるお金の使い方です。

いくらお金があっても、人の寿命は必ずやってくるので、お金を持ちつつも死を意識した人がどういう行動に移すのかに着目してみると、そこには意外と合理的ともいえない行動もあったりします。

今日は具体例も挙げながら、超富裕層の老後について考えてみたいと思います。

目次

大金はこうやって稼いだ

よく富裕層のピラミッドで紹介されるところでは、世帯での純金融資産額が5億円を超える層を「超富裕層」と言われることが多く、日本に約9万世帯あると言われています。

筆者は、

こんなに超富裕層がいるのか、、。

とため息も出てしまうところですが、割合でいうと0.2%にも満たないようです。

このような巨万の富をどうやって稼いだか、気になりますよね?

先祖代々資産家だった、みたいな部類は別にして、筆者はM&AやIPOで一代にしてこの域まで行ってしまわれた方と遭遇することがたまにあります。

IPOの場合は、時価総額数百億なんてこともあるので、10億円どころではなくもっとえげつないことになったりもしますが、とはいえ持ち株を全部現金化するというのはそんなに簡単な話ではないので、使えるお金とは言いにくいところです。

一方、IPOせずにM&Aで他社に会社の株を買い取ってもらって現金化した、という方もいます。

M&Aで100%株式を売却した場合は、ホントにホントの現金化なので、自由とお金が残る感じになります。

筆者が実際にM&Aのお手伝いしたAさんという方の例ですが、Aさんは中学校を卒業してから高校にはいかず、色々な仕事をしながら自分で運送業を立ち上げられた方でした。

トラックを増やしては、車庫になる土地を買い、さらに規模が大きくなってきたら新しい場所で大規模に運送業を行う、ということを繰り返して、遂には毎年数億円を利益を生み出す会社にまで成長させました。

毎年数億円の利益を生み出す会社って、中小企業ではかなりの優良企業です。

同時期に会社を立ち上げた人の中では個人事業主のような動きになっている人も多くいたようですが、Aさんは会社として運営できるよう、従業員を採用して、成長させつつ、権限も与えて、自分が会社に関与せずとも運営ができるまでの体制を整えました。

そんな甲斐もあってか、20億円近くの売却額でM&Aすることができ、税引き後の十数億円を手にすることができました。

20代から始めた事業を、70代に売却したので、およそ50年かけてそれだけの価値を生み出したことになります。

超富裕層の考える老後のお金の使い方

Aさんと老後について話をしました時のことです。

「現金もあるし、そのまま子どもに残そうと思ったけど、ある程度生前贈与して感謝してもらって、あとは自分たちで使ってしまおうか」

と、いう話が出ました。

ここでお金持ちあるあるなのですが、社会的に成功を収めて富裕層になった方は、その子ども世代も結構成功を収める道を進んでいる、ということも多いです。

Aさんのお子さんもまさにそんな感じで、お子さんは大手企業に勤めていたり、アメリカの大学で勤められていたりとエリートコースを歩まれている最中といった感じです。

なので、子ども世代としても親の支援がないと生活できない状態では全くないという状況です。

親心としては、子どもには何かしら残してあげたいと思いつつ、現状でもきちんと生活してるわけなので、逆に遺産相続争いで親族関係が壊れてしまっても良くない、と気を揉む部分かと思います。

また、Aさん自身も「亡くなってから感謝されるよりも、生きてるうちに感謝されたい」という本音もあったので、税金が高くなったとしても、相続で渡すよりも贈与で渡すという手段を検討することになったのだと思います。

相続税対策というのは、支払う税金をいかに安くするか、に注目することがほとんどですが、これは必ずしも「自分が幸せになる」のとは別の次元の話だと筆者も気付かされました。

「あの世にお金は持っていけない」

「お金を使って幸福感を得られるのは生きている間の特権」

こんな考え方もアリだと思います。

資産家の方は絶対に子ども世代に資産を残さないといけない、というルールがあるわけではないので、自分のお金を自分が満足感を得るために使うのは全然悪いことでもないですよね。

筆者の経験上、蓄財するのにかけた時間が長い方ほど、子ども世代に残そうとする傾向があるような気がしますね。散財は悪!みたいな考えもあったり。

もちろんこういう方ばかりではないと思いますが、超富裕層の方は、税金の計算も大事ですが、改めて自分の「幸福感」について考えてみるのもよいのかもしれません。

お金を使わずに得られる幸福感もあり、お金を使わないと得られない幸福感もあって、さらに、お金を使うと幸福感が増幅することもあります。

この使い方にこそ今までの人生で得た経験値が活かせるのではないでしょうか。

許容できる生活水準を設定できれば積極的な出費が増える

ただ、「自由にお金を使って人生エンジョイしてからあの世に行こう!」と思っても、いくら使ったらいいかという点は計画的に考える必要があります。

10億円の資産がある人が急に1億円の資産に目減りしてしまった時、気持ち的に落ち込んだり不安を覚えることもあるでしょう。1億円という資産は一般庶民からすれば十分大きな額ではあるのですが、この場合、「額」が問題でなく「減ること」自体に人間は不幸を感じる生き物なのです。

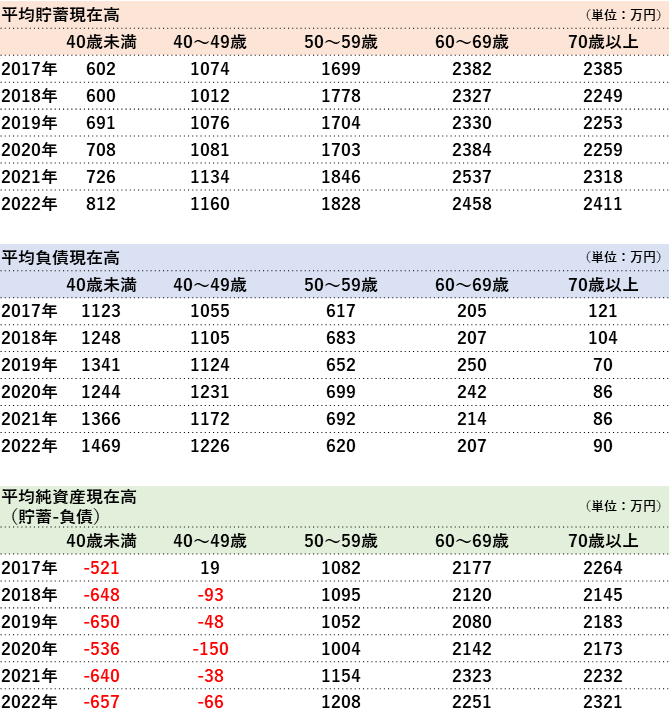

ちょっとこちらの図をご覧ください。

※参考:家計調査報告(貯蓄・負債編)-2022年(令和4年)平均結果-(二人以上の世帯)

40歳以上の方の貯蓄・負債・純資産を年代別にまとめたものです。

70歳以上の方の中には仕事をしていない方もおり、60代の方と比べると年収は下がります。ただ、それにも関わらず貯蓄額はほとんど減っていません。

※単に借金を返して貯蓄が減るケースもあるので純資産で見た方が正確かと思いますが、それでもほぼ減っていないことが分かります。

70歳以上になると外出してお金を使う機会もなくなるから、というのもあるかもしれませんが、筆者は「いつ亡くなるか分からないから貯金は減らさないようにしようとすることからくる行動」のように思います。

実際想像してみると、どんどん歳を取るにつれて貯蓄額が底をついてくる、というのは精神的にもヤバいと思うので、ある意味これが自然な気さえしますね。

この不安感の解消法として、収入が一定程度あれば貯蓄を使うことへの抵抗は低くなるのですが、老後は今までの蓄えと年金でという前提なのでこういうことになってしまいます。資産が枯渇してしまうと生活保護以外に道が無いという結末が待っているから皆怖いのです。

一方、超富裕層の方々の場合は、例えば資産を1/10に減らしてしまっても生きていくのに問題はないかもしれませんが、それでもいままでのような優雅な生活からは程遠い生活を強いられる可能性もありますし、人生の最終段階において幸福感が得られないというなんとも後味の悪い形になるリスクもあります。

なので、今十分な資産があるという方は、自分が理想としている生活を維持するのに必要な生活費を、長すぎるくらいの寿命を想定して資産を分けておくというのもよいのかもしれません。

もっといえば、毎期収益を生み出す資産(不動産所得や株式の配当など)を一部で持っておくことで、資産の目減り感を和らげることにもつながると思いますので、資産運用というのはこういう終末期においても無駄な話ではないということになると思います。

これは超富裕層でも一般層でも一緒だと思いますが、若いうちの方が、欲しいものがいっぱいあるし、何か新しい経験をしたいと思うというのはあると思うので、できるだけ終活を始めて、自分にとって価値があると思えるようなことに時間とお金を使いたいところですね。

最後までお読みいただきありがとうございました!

終活ライフケアプランナー

こんゆ編集長

終活ライフケアプランナーとして活動しつつ、様々な情報発信中。大学卒業後、銀行、商社、コンサル会社を経て2020年に経営コンサル会社を設立。経営・M&A・FP・保険等について幅広く支援。ちなみに韓国人俳優コン・ユのようなイケメンではない。